时间: 2024-03-02 01:22:52 | 作者: 产品展示

冶炼原料是钢铁生产的源头,冶炼原料的价格趋势直接影响着钢企生产经营情况。当前,钢铁冶炼原料最重要的包含铁矿石、煤焦、废钢等,这些原料成本占钢铁制造成本 80%以上,其中尤以铁矿石占比最高达到 50%以上。因此,分析和研判主要钢铁生产原料的供需格局和价格趋势有助于我们对钢铁行业整体经营情况作出合理的预测和判断。本篇报告我们主要聚焦于铁矿石,尝试探讨全球及我国铁矿石供需格局现状及趋势演变和铁矿石的金额中枢预判这两个问题,以期为投资者提供一些有益的参考。

铁矿石是指含有可经济利用的铁元素的矿石,是钢铁冶炼的重要原材料。铁元素在自然界中蕴藏量极为丰富,在地壳的组成中仅次于氧、硅和铝,较其它金属易于开采、冶炼和加工。根据天然铁矿石主要矿物形态,分为赤铁矿、磁铁矿、褐铁矿和菱铁矿等。这几种类型的铁矿石构成了当今工业化开采利用的主要来源。

铁矿石品位是指金属矿床中铁成分的富集程度及单位含量,通常用含铁量百分比来表示。铁矿石品位高低决定矿产资源开发使用价值大小、加工利用方向与生产技术工艺流程等,是分析铁矿石资源的一个重要指标。对品位的划分世界各国并没有一个统一的标准,我国通常将含铁 50%以上称之为富矿,35%-50%为低品矿,25%-35%为贫矿,25%以下为超贫矿。根据国土资源部发布的《铁、锰、铬矿地质勘查规范(DZT0200-2002)》规定:炼钢用铁矿石最低品位要求是 56%及以上,炼铁用铁矿石最低品位要求是 50%及以上,需选铁矿石最低品位要求是 25%及以上(磁性铁 mFe≥20%)。

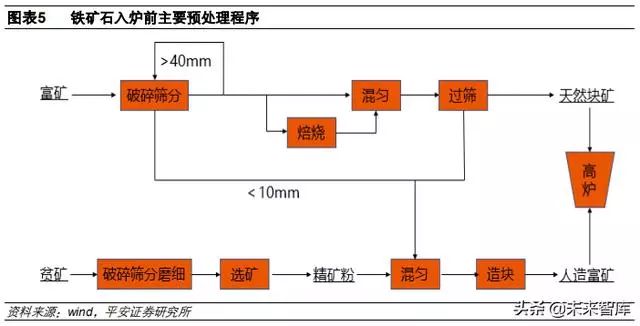

炼钢用铁矿石用量极少,主要是用作氧化剂(电炉)或冷却剂(转炉),大部分铁矿石还是作为炼铁原料用于高炉炼铁。一般来说,大部分铁矿石都不能够达到高炉冶炼对炉料的要求直接入炉,一定要经过一定的加工处理才能用。目前,国内高炉炼铁原料以碱度R≥1.8 的烧结矿 ( 简称烧结矿) 为主,加入少量酸性球团矿和天然块矿,形成高炉炉料结构,其质量百分比为 75%左右烧结矿,15%左右球团矿和 10%左右的天然块矿。虽然国内有个别企业球团比例配加到 20% ~30%,但是还是以高比例烧结矿的炉料结构为主。

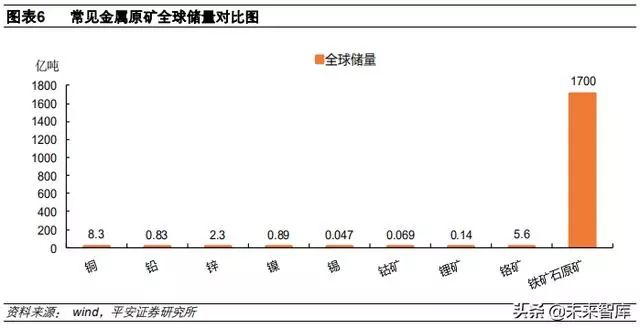

铁矿石储量是基本常见金属矿中储量最丰富的。根据美国地质调查局的数据,截止到 2018 年底,铁矿石原矿储量达到 1700 亿吨,远超过其他常见金属原矿储量。按照美国地质调查局 2015 年的数据,全球铁矿石原矿储量含铁量达到 850 亿吨,储量十分丰富。

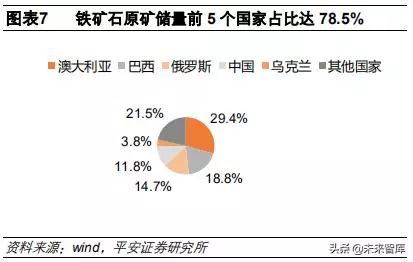

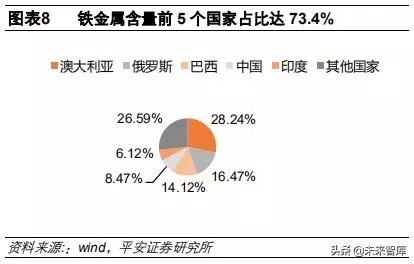

全球铁矿石资源分布相对集中。截止到 2018 年,铁矿石原矿储量前 5 国家储量占全球储量 78.5%;铁金属含量前 5 国家占全球总含铁量 73.4%。铁矿资源相对集中于澳大利亚、巴西、俄罗斯、中国、印度等国家。

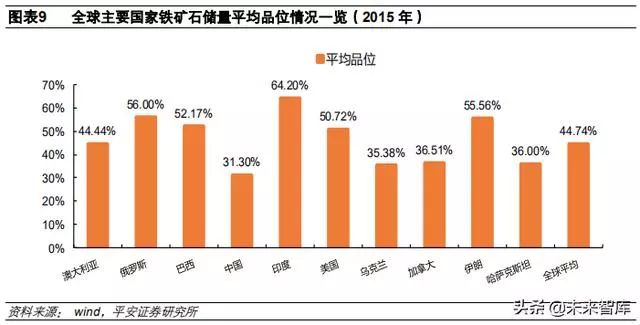

从矿石品位上看,南半球富铁矿较多,北半球富铁矿较少。巴西、澳大利亚等国家高品位矿分布较广,且大都具备露天开采条件,开采成本低;我国虽然矿石储量也很丰富,但是探明的铁矿绝大部分都是贫矿,需要经过选矿富集后才能用。从全球主要国家铁矿石储量平均品位来看,我国铁矿石储量平均品位最低,低于全球中等水准 13.44 个百分点。

从 2012 年起,澳大利亚和巴西两国铁矿石出口量一直占据全球铁矿石出口总量的 70%以上,是全球铁矿石供应中心。

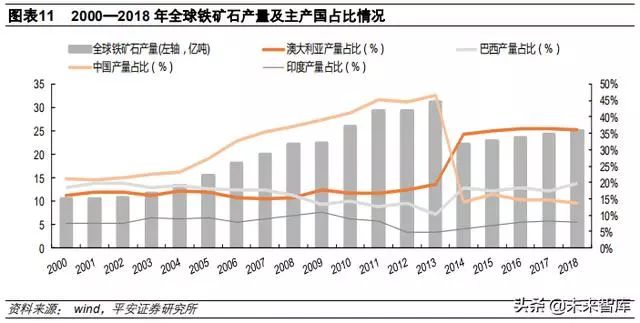

澳大利亚、巴西也是全球铁矿石产量居前的两大国家,2018 年两国铁矿石产量占全球产量 55.60%。虽然中国和印度 2018 年铁矿石产量占全球比重分别为 13.60%和 8.00%,也位居世界前列,但我国铁矿石产量不能够满足国内需要、出口较少;印度受国家政策影响铁矿石出口受限,因此全球铁矿石供应其实是来自澳大利亚和巴西两国。

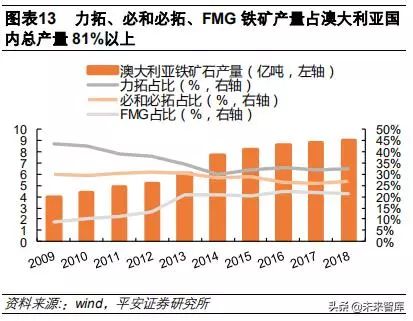

目前,全球铁矿石产量和贸易量大多分布在在力拓、必和必拓、FMG 和淡水河谷四大矿企,四大矿企已构成实质性寡头垄断地位。从产量来看,四大矿企产量占据其国内产量绝大部分份额。淡水河谷铁矿石产量占巴西国内产量的比例年均达 82%以上;力拓、必和必拓、FMG 三家矿企铁矿石产量合计占到澳大利亚国内产量 81%以上(四大矿企产量含有小部分国外矿山产量,但占比很低,不影响分析结果)。

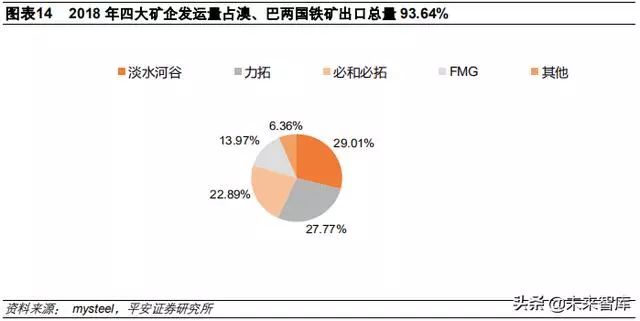

从出口来看,四大矿企占据澳、巴两国铁矿出口量 9 成以上。据 Mysteel 统计数据,2018 年澳洲、巴西铁矿石发运量共计 12.1 亿吨,其中分矿企来看:力拓全年累计发运 3.36 亿吨;必和必拓全年累计发运 2.77 亿吨;FMG 全年累计发运 1.69 亿吨,淡水合谷全年累计发运 3.51 亿吨,四大矿企发运量占澳巴两国铁矿石出口 93.64%,占全球铁矿石出口 70.39%。

2017 年,全球各国共进口铁矿石 15.77 亿吨,其中东亚主要国家和地区(中国大陆、日本、韩国、中国台湾)共进口了 12.98 亿吨,占比 82.26%,是最主要的消费市场。其中我国大陆进口量 10.75亿吨,占全球铁矿石进口总量 68.15%,是全球最大的铁矿石消费中心。

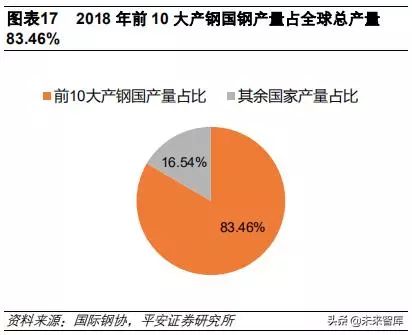

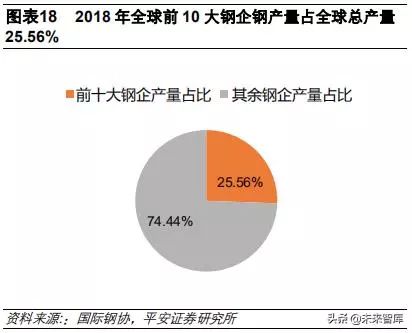

从最终消费角度来看,铁矿石用于满足全球各国钢铁企业所需。相较于全球铁矿石供应的垄断局面,铁矿石消费端格局则分散得多。从国别来看,2018 年纳入国际钢协统计的产钢国家共有 64 个,其中前 10 大产钢国的粗钢产量占全球总产量比为 83.46%;从钢企来看,2018 年纳入国际钢协统计的共约有 160 家钢铁生产企业,其中前 10 大钢企 2018 年粗钢产量占全球总产量只有 25.56%。无论是产钢国家还是钢铁企业,铁矿石消费端的集中度相较于铁矿石供应端都十分分散。

小结:从铁矿石全球供需格局来看,供应端大多分布在在两个国家(澳大利亚和巴西)、四大矿企(力拓、必和必拓、FMG、淡水河谷),供应十分集中,已构成寡头垄断局面;需求端无论分国别看还是从企业看,都十分分散,无法跟供应端垄断格局相提并论。

从矿山公司数看,我国矿山企业十分分散。根据中国冶金矿山企业协会数据,截止到 2017 年底,国内规模以上冶金矿山企业共 1523 家,虽然相较前些年矿山企业已经大幅度减少,但是相对澳大利亚和巴西,我国矿山公司数仍然众多,十分分散。

从矿山企业规模来看,我国矿山企业规模普遍较小。根据 2017 年全国非油气矿产资源开发利用统计年报数据,2017 年年底全国铁矿采矿权数量为 3736 个,原矿产量为 5.67 亿吨。其中大型矿山共180 个,原矿产量为 4.26 亿吨,占原总矿产量 81.48%,但平均单个矿山原矿产量只有 236.7 万吨。

相比之下,四大矿企位于澳洲和巴西的 8 座铁矿基地平均年产量就达到 7.58 亿吨,约占全球铁矿石产量的 40%以上。

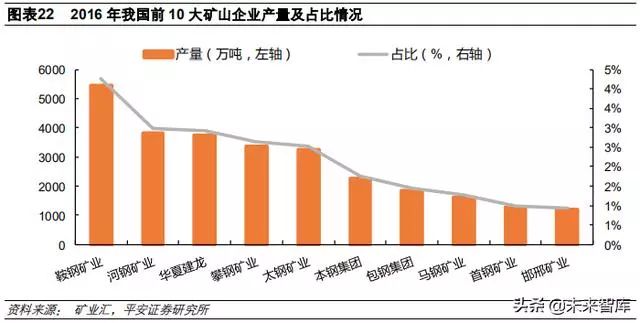

从铁矿石行业集中度来看,中国铁矿石行业集中度较低。2016 年,国内前四大铁矿企业铁矿石产量为 16412.04 万吨,占国内铁矿总产量的 12.81%;同期全球四大矿企产量合计为 10.25 亿吨,占世界铁矿石总产量的 48.67%,远高于中国水平。

因此,与四大矿企相比,我国矿山企业整体规模较小,竞争力较差,无法与四大矿企同台竞争。

随着铁矿石的金额从 2010 年高点逐步滑落,铁矿采选业景气度下降,导致铁矿采选业固定资产投资完成额近几年连续下滑,国产铁矿石开采及供应能力逐年下降。

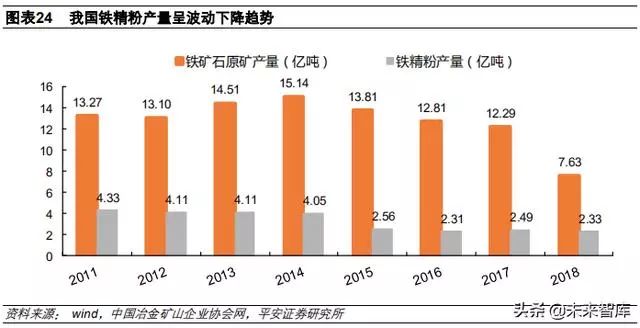

前述第二部分已经分析过,我国铁矿石储量虽然比较丰富,但资源禀赋条件较差,因此国内铁矿企业多对铁矿石原矿加工成铁精矿出售给客户。随着高品位资源逐步开采枯竭,新资源品位越来越低,铁精矿产量增长愈发困难。近 4 年来,国内铁精粉每年产量平均维持在 2.4 亿吨左右,按照平均 62%品位折算,只能够产生铁 1.5 亿吨左右,相对国内年产 7、8 亿吨生铁产量,国内铁矿石供应显然是不足的。

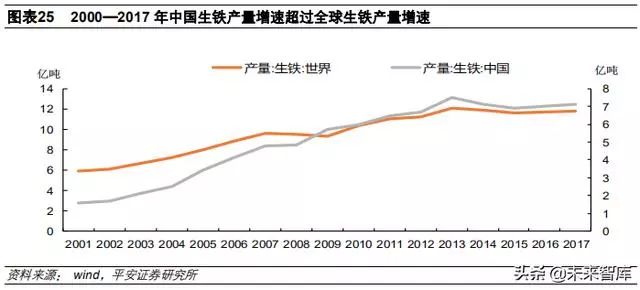

2000—2017 年,全球生铁产量由 5.76 亿吨上升至 11.57 亿吨,年均复合增长率 4.07%;与此同时,我国生铁产量从 1.31 亿吨上升至 7.11 亿吨,年均复合增长率 9.85%,是全球平均增长水平的 2.42倍。特别是 2008 年以来,我国生铁产量增速一直高于世界产量增速,表明我国铁矿石消费水平是远高于世界平均水平。

从铁矿石进口数量来看,2000—2017 年全球铁矿石进口年均复合增长率为 6.47%,同期我国进口铁矿石数量年均复合增速 16.39%,是全球年均水平的 2.53 倍。从 2011 年起,我国进口铁矿石数量一直稳定占据全球铁矿石进口数量的 60%以上,是全球最大的铁矿石进口国。

从进口来源地看,澳大利亚和巴西是我国最大的铁矿石进口来源地。2018 年,我国从两国进口铁矿石数量合计占我国进口总量 85.53%,创历史上最新的记录,其中澳大利亚占比 63.88%,巴西占比 21.95%。

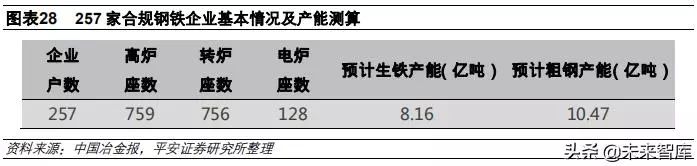

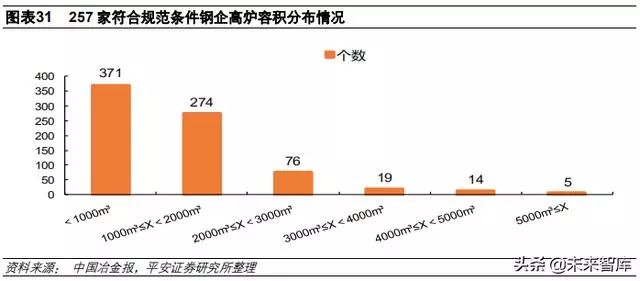

2016 年初国务院发布《关于钢铁行业化解过剩产能实现脱困发展的意见》,规定了“从 2016 年开始,用 5 年时间压减粗钢产能 1 亿—1.5 亿吨”的工作目标,已于 2018 年提前两年完成。2019 年 4 月 4日工信部公布了第四批符合《钢铁行业规范条件》企业名单,连同前三批符合规范企业,目前共有257 家钢铁企业合乎条件。我们测算了这 257 家钢铁企业产能情况:炼铁产能合计约 8.16 亿吨,炼钢产能约 10.47 亿吨。按照工信部《钢铁工业调整升级“十三五”规划》里预计中国粗钢产能将从“十二五”末的 11.3 亿吨降至“十三五”末 10 亿吨以内的设想,意味着从现在到“十三五”末(2020年),中国钢铁产能去化空间将十分有限,未来一段时期钢铁产能基本将维持在目前这 257 家企业合计产能水平内。产能水平的稳定意味着原料消耗也将基本保持稳定。

目前,唯一可替代铁矿石的优质原料是废钢。废钢比提升,意味着铁矿石的部分需求将被废钢替代。2016 年 12 月,中国废钢铁应用协会发布《废钢铁产业“十三五”发展规划》,提出到“十三五”末,废钢比将从“十二五”时期的 10%提高到 20%,其中转炉废钢比要达到 15%,电炉钢比要提高到12%的水平。根据中国废钢铁应用协会统计数据,2018 年前三季度我国废钢铁占比已达到 20.1%,提前两年实现了规划目标。

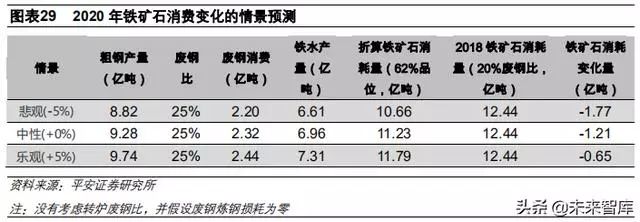

在 2018 年粗钢产量的基础上,我们假设 2020 年废钢比达到 25%,在悲观(产量下降 5%)、中性(产量持平)、乐观(产量增长 5%)三种情景下,测算 2020 年我国对铁矿石的需求变动情况,发现即使在悲观的情况下,2020 年铁矿石消耗仅比 2018 年铁矿石消耗减少 1.77 亿吨,相对于目前国内钢铁企业年均消耗铁矿石 12 亿吨(62%品位)以上的情况而言,并不能改变依赖进口铁矿石的现实。

我国高炉炉料结构演变基本经历了三个阶段:20 世纪 50 年代以前基本是天然块矿;50—70 年代自熔性烧结矿慢慢的变成为主要的组成原材料;70 年代以后慢慢的出现高碱度烧结矿配加酸性球团及块矿的炉料结构并延续至今。由于烧结生产的原理、技术及管理较简单,且烧结厂必须设置在钢厂内便于钢铁生产和管理,因此我国目前仍然在继续广泛发展和采用精矿烧结技术,这也就构成了目前国内高炉炉料“75%左右烧结矿+15%左右球团矿+10%左右的天然块矿”的主流炉料结构模式。

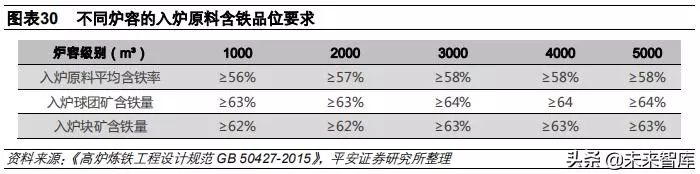

不同容积的高炉对高炉炉料结构配比会有不同的要求。根据《高炉炼铁工程设计规范 GB50427—2015》的要求:高炉容积越大,对入炉铁矿石的含铁量要求越高。《高炉炼铁工程设计规范 GB50427—2015》对不同炉容要求的入炉原料含铁品位要求如下:

高冶炼强度、高富氧喷煤比和长寿命化作为大型高炉操作的主要优势受到各国重视和青睐,高炉大型化也一直是我国高炉发展的方向。根据最新的 257 家符合规范条件的钢铁企业高炉装备来看,1000m³以上大中型高炉占比 51.12%,达我国目前已建成高炉一半以上,占据了主体地位。大型高炉占比不断的提高,高品位铁矿石需求刚性增强。

当吨钢利润处于高位时,钢厂倾向于提高烧结矿入炉品位,提高出铁率;而当吨钢利润处于低位时,钢厂又倾向于降低烧结矿入炉品位,以便降低生产所带来的成本。2016 年以来,钢铁行业景气度不断的提高,吨钢毛利处于较高水平,因此我国烧结矿入炉品位也在不断提高。

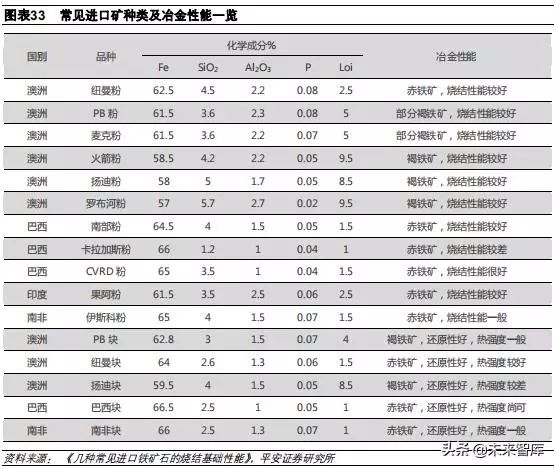

由于进口矿品位较高,化学性能和冶金性能较适合制作烧结矿,所以目前国内烧结矿大部分采用进口矿;而国产铁精粉由于本身多数属酸性矿粉,所以大多数都是用于制作球团矿,较少用于烧结矿。

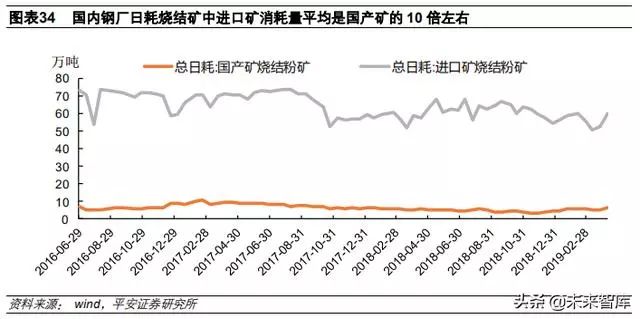

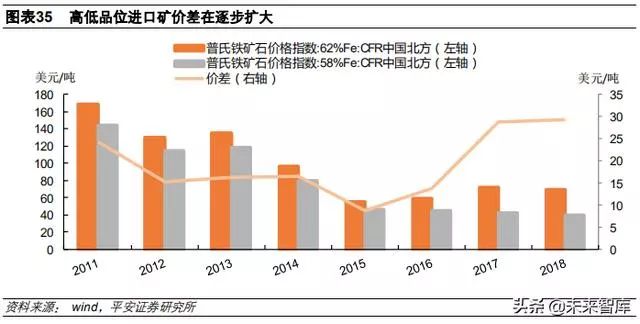

根据 wind 多个方面数据显示:目前我国钢厂日耗烧结矿中,进口矿消耗数量平均是国产矿 10 倍左右。随着烧结矿入炉品位提高,对高品位进口矿需求也在增加,进一步加剧了对国外高品位铁矿石的依赖,高低品位进口矿价差逐渐扩大。

小结:受自然禀赋和固定投资下降影响,国内铁矿企业规模小、竞争力弱,供应能力严重不足,对外进口铁矿石成了国内钢铁公司发展的不二法门;国内钢材消费短期保持基本稳定,高度依赖进口矿的格局暂时难以改变;随着国内高炉大型化发展,入炉品位逐步的提升,对高品位进口矿的需求日渐增长,铁矿石需求结构矛盾日益凸显。

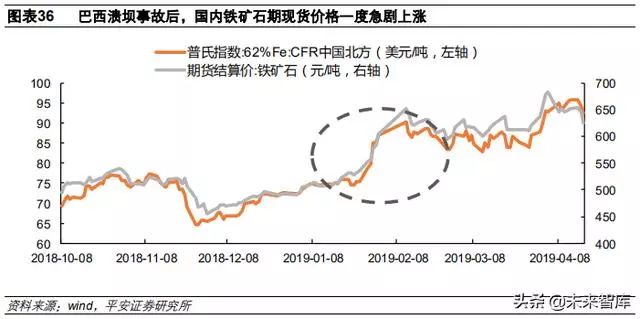

巴西时间 2019 年 1 月 25 日,淡水河谷位于巴西东南部米纳斯吉拉斯州(Minas Gerais)布鲁马迪纽市(Brumadinho)的 Córrego de Feijão 矿区 1 号尾矿坝发生严重的溃坝事故,导致重大人员受伤或死亡和财产损失。溃坝事件发生后,淡水河谷在其官网发表声明表示:将在未来三年内停止 10座“上游式”矿坝的运营;为了确认和保证矿坝安全快速的停运,淡水河谷将暂时停止这类矿坝附近的铁矿石生产活动,直到完成停运工作;淡水河谷预计这将对每年 4000 万吨的铁矿石生产造成影响,这中间还包括 1100 万吨球团粉;淡水河谷将通过其他矿区的增产来抵消停产的影响。事件发生后,国内铁矿石期货、现货价格一度急剧上涨。

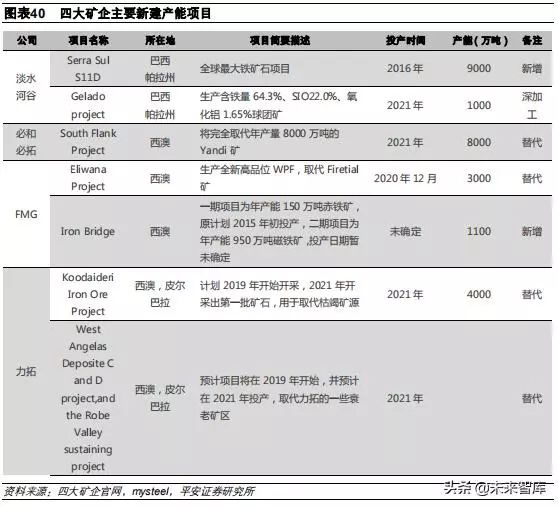

但我们大家都认为,巴西溃坝影响只是暂时的,难以根本改变铁矿石供应格局。2018 年淡水河谷铁矿石产量为 3.85 亿吨,同比增长 4.9%。淡水河谷公司 S11D 项目 2018 年产量为 5700 万吨,其设计产能目标为 9000 万吨。溃坝事件发生后,淡水河谷势必将积极增加 S11D 项目产量以减少损失,我们预计 S11D 项目 2019 年产量将达到 8000 万吨左右,2020 年将达到其设计产能 9000 万吨的目标,比 2018 年分别增加 2300 万吨和 3300 万吨。另外,淡水河谷 2018 年 10 月 17 日表示,其与必和必拓共同合资的 Samarco 矿预计将于 2020 年初启动三分之一产能恢复铁矿石生产,该矿产能达到 3200 万吨这意味,淡水河谷 2020 年至少还将增加 1000 万吨铁矿石产量。综合以上分析,我们认为淡水河谷 2019 产量净损失可能只有 1700 万吨,2020 年就会恢复增长。

根据澳大利亚工业、创新与科学部于2019年4月发布的资源与能源季度报告中的预测,2019-2024年澳大利亚和巴西铁矿石出口量仍将保持增长,其中澳大利亚年复合增长率为 1.3%,巴西年复合增长率为 0.7%。澳大利亚和巴西铁矿石出口仍就保持增长,反映全球铁矿石供应仍然比较充足。

另外,短期内国内铁矿石产能也保持增长态势。根据 mysteel4 月 11 日发布的《国产矿一季度报告及新增灭失产能发布》多个方面数据显示:截止 2019 年一季度在建、拟建、扩建原矿产量大于百万吨的矿山有 50 个,涉及储量近 200 亿吨,原矿产量约 3.4 亿吨,精矿产量 1.05 亿吨,总投资约 1242 亿元人民币,基建投资占比约 90%,目前在建产能(施工中)约占总规模的 40%左右,并预计 2019 年中国铁精粉产量增加 1000万吨。

自 2013 年起,全球四大矿山企业利用低成本优势逆市扩产,产量占全球比重由 2013 年 41.0%提高至 2018 年的 50.88%。但从 2016 年起,四大矿企产能扩张逐渐接近尾声,铁矿石产量基本保持稳定。

目前,四大矿企的新建产能项目主要以替代枯竭的矿山为主,纯新增产能项目减少,边际增量逐渐下降。由于四大矿企产量是全球最大的铁矿石供应来源,因此未来全球铁矿石供应将逐渐保持稳定。

5.3 我国铁矿石需求逐步由平稳向下降转变,新兴经济体铁矿石需求明显增长

我们曾在 2017 年 5 月 17 日发布的《问势——“十三五”时期中国钢铁行业供需趋势预判》中判断:中国钢材消费持续上升趋势已经结束,“十三五”期间进入峰值平台区,之后将逐步进入下降通道。目前我们仍然维持这个观点。“十三五”期间我国钢材料消费虽然在峰值平台区波动,但是由于废钢比的不断提升,对铁矿石的需求则逐步下降;而中长期看,随着钢材料消费进入下降通道,必将带来粗钢产量的下降,进一步将带来铁矿石需求的降低。

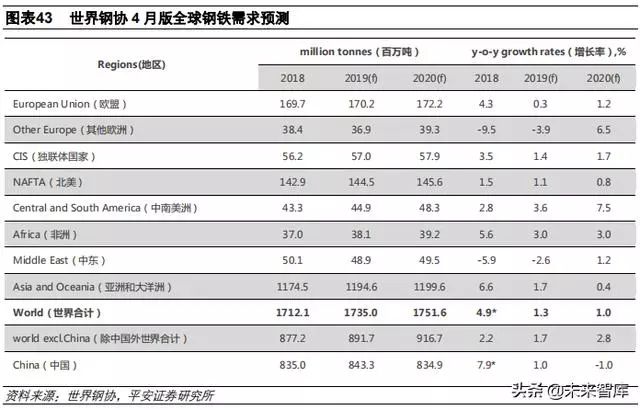

虽然我国对铁矿石需求呈下降趋势,但新兴经济体(主要是中东和东南亚)钢铁业快速发展则明显提高了对铁矿石的需求。2018 年,中东地区粗钢产量同比增长 4.6%,越南粗钢产量同比增长 23.17%。印度钢铁工业发展也很迅速,2018 年粗钢产量超越日本成为仅次于中国的全球第二大产钢国,但是印度自身铁矿石资源丰富,短期内完全可以自给自足,所以难以对全球铁矿石需求增长产生明显贡献。

据世界钢协发布的 2019 年 4 月版短期钢铁需求预测显示:东南亚 5 国(印度尼西亚、马来西亚、菲律宾、泰国、越南)钢铁需求在 2018 年增长 5.0%的基础上,2019、2020 年仍将继续增长 5.6%和 5.5%;中东钢铁需求 2018 年下降 5.9%,但 2019 年降幅将缩窄至 2.6%,2020 年将实现增长1.2%。

由于东南亚地区钢材料消费潜力巨大,吸引了众多投资者在当地新建钢铁产能,而且越来越多的钢铁企业选择高炉-转炉长流程工艺建设联合钢铁厂。据富宝资讯不完全统计:截止到 2018 年底,东南亚已经投产高炉产能 1050 万吨,在建或即将投产高炉产能 750 万吨,计划待建高炉产能至少有 1270万吨。这些高炉产能势必将带来铁矿石需求增长。

小结:巴西溃坝事故短期将影响巴西铁矿石出口,但影响有限,缺口部分将由其他国家和矿山迅速弥补,供应仍然充足;中长期随着四大矿企产能扩张周期接近尾声,全球铁矿石供应增长幅度逐步趋缓;我国铁矿石需求逐步进入下降通道,但新兴经济体钢铁业加快速度进行发展提高了对铁矿石的需求,全球铁矿石供需逐渐趋向宽平衡。

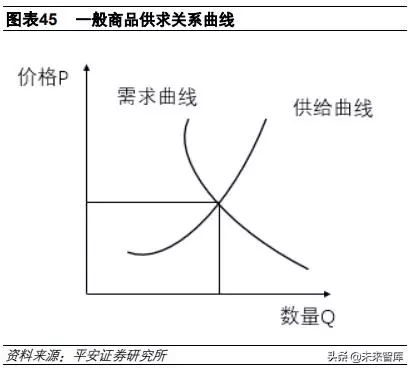

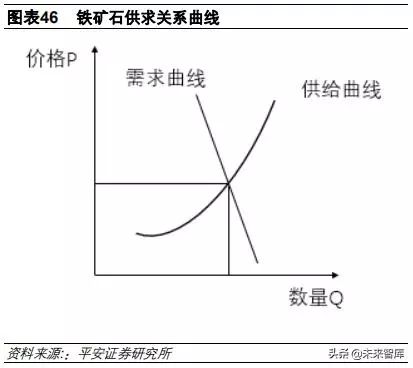

众所周知,西方经济学基本原理就是商品价格由其供求关系决定。铁矿石作为一种商品,也不例外。但是,与一般商品不同,铁矿石作为资源性产品,具有地域性、可利用条件差异大、生产成本差异大等一般资源性产品的特点,其供求关系也有其特殊性:(1)需求弹性很小,表现为一条陡峭的需求曲线)最优资源通常得到优先利用,依次是次优,没有最劣,只有更劣;(3)高成本产品(边际产品)要求得到成本(经济成本)补偿,否则就会退出市场,从而导致供求失衡,价格就会上涨至补偿高成本的水平;(4)在这种价格水平下,低成本产品必然能获得超额利润。

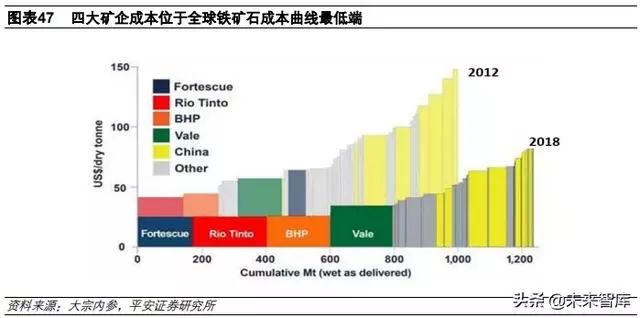

为什么会出现这种情况?主要原因是铁矿石的资源性产品特殊性。目前四大矿企成本曲线是全球铁矿石行业最低的,目前的价格对他们来说可以获得丰厚利润,因此有动力进行扩产;但对于成本较高的矿企来说,利润空间并不是很大,并不能够吸引他们进行大笔投资。虽然目前高品位矿价格很高,但低品位矿的价格并不高,所以投资新建低品位矿产能没有合理的经济回报,而已探明的高品位矿基本都在四大矿企手里。因此,通过逆市扩产,四大矿企能够挤出部分成本较高矿山,进一步提高供应垄断性。

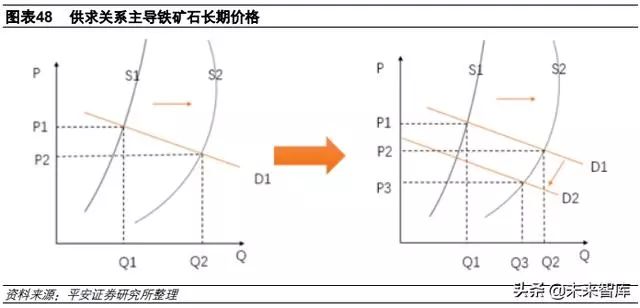

随着四大矿山逆市扩产、产能不断释放,低成本的铁矿石逐渐取代高成本铁矿石,铁矿石供给曲线将右移,并将原来在点(P1,Q1)处的产能挤出,在点(P2,Q2)处重新达到新的平衡。随着全球铁矿石需求趋弱,铁矿石需求曲线也将向左移动,从而进一步下滑至点(P3,Q3)处达到新的盈亏平衡点。整体来看,未来铁矿石价格将承压下滑。

一般来说钢价波动对铁矿石价格存在同向传导作用。通常钢企会储备 20 天左右的铁矿石库存,因此铁矿石价格反映的是 20 天后的钢价预期;而当前钢价走势对未来钢价具有指导意义,因此铁矿石往往与当前钢价跟涨跟跌。

由于铁矿石贸易以海上运输为主,因此运费是铁矿石到岸价的重要组成部分,其价格的高低将直接影响到铁矿石的价格。以中国进口铁矿石为例,澳洲和巴西铁矿石到中国的海运价占铁矿石到岸价的比例分别约为 5%~10%和 10%~30%。

随着更多金融资本介入这一体系,铁矿石价格逐步被虚拟化和金融化,反映的不仅仅是简单的供求关系和上下游利润分配体系,而更多成为了财富分配和转移的工具,从而加剧了铁矿石价格的波动。2019 年淡水河谷溃坝事件导致铁矿石期货创了两年新高并也带动现货价格上涨就是一个典型的例子。

第一次波动发生在 2005—2008 年上半年,铁矿石价格涨幅在 90%以上。主要原因是 2003 年以后中国经济高速发展,钢材需求急速攀升,并取代日本成为世界第一大铁矿石进口国;同时矿石海运价格随需求增加而上升,三年间海运费上涨 2 倍以上,从而共同推动国际铁矿石价格上扬。

第二次波动发生在 2008 年下半年—2009 年上半年,铁矿石价格跌幅接近 90%。由于 2008 年全球金融危机爆发,铁矿石价格大幅下降,最低跌至 2006 年年初水平。

第三次波动发生在 2009 年下半年—2011 年上半年,铁矿石价格最高涨幅达 250%。2009 年初中国政府出台“四万亿”刺激政策,下半年政策效果渐渐出现,基建和地产的大发展直接拉动钢材需求的大幅增加,从而带动铁矿石需求短时大幅上升,进口铁矿石价格短时期急剧上涨,接近 2008 年的高点。

第四次波动发生在 2011 年下半年—2015 年年底,铁矿石价格最大跌幅超过 300%。随着中国经济结构调整以及货币紧缩政策效果的显现,钢铁终端消费需求持续下降;同时四大矿企利用低成本优势逆市扩产、大幅提高全球铁矿石供给量,导致全球铁矿石市场明显供大于求,铁矿石价格开始了持续近四年半的下跌。

第五次波动发生在 2015 年年底—2016 年底,铁矿价格最高涨幅接近 130%。随着 2015 年货币政策放松效果出现,房地产需求启动,同时国内开始去产能和严格环保限产,导致 2016 年钢材价格上涨速度较快,从而拉动铁矿石价格持续上升。

第六次波动发生在 2017 年初—至今,铁矿石价格最高涨幅超过 70%。2017 年由于清除地条钢,废钢资源供应大幅增加,废钢价格快速下降,导致废钢比快速提升,矿石需求下滑,铁矿石价格维持近两年的较低水平;但 2019 年初巴西矿难事件导致铁矿石价被快速炒作上涨,达到近两年来最高水平。

这六次价格波动的波峰和波谷逐次下降,铁矿石价格中枢在不断下移。我们认为出现这样一种情况深层次原因是全球铁矿石供需格局已经进入新的发展阶段,整体逐渐进入供需宽平衡的状态,未来铁矿石的金额再度出现大幅上升或者大幅下跌的可能性均比较低。

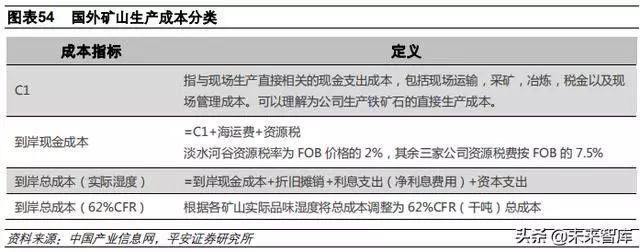

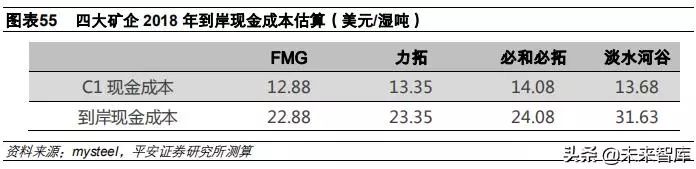

只要铁矿石的金额未跌破四大矿山成本支撑位,四大矿山仍有扩产动机、保持稳定的供应量,因此他们的平均现金成本可以作为铁矿石的金额的下限。

我们认为,在铁矿石没有跌破 35美元/湿吨(考虑可能存在部分其他费用没有计入)情况下,四大矿山是不会减产的,而是会选择通过扩产、降低资本支出、改善生产结构、提高生产效率等方式来降本增效。一旦跌破这个价位,四大矿山将会开始亏现金流,这时四大矿山很有可能利用垄断优势联合减产等方式抑制价格下跌。因此,到岸现金成本 35 美元/湿吨可视作是四大矿山开采成本下限。

那如何确定进口铁矿石合理的价格下限呢?我们认为国内矿山的复产价位可以作为一个参考。根据 Mysteel 国产矿小组 2017 年对全国近 126 家矿山企业涉及 200 多座矿山的成本调研,调研样本中的国内矿山企业平均完全成本(口径为干基不含税)为 484 元/吨,按照 2017年全年平均汇率 1:6.7518 计算,折合美元为 71.68 美元/吨。若考虑近年来环保日益严格矿企投入不断增加等因素,我们预计未来 1-2 年全国平均矿山成本在 75 美元/吨左右。

所以,我们认为四大矿企将会利用其垄断优势,将进口铁矿石的金额控制在 75 美元/吨左右,这样既能够保证他们获得高额利润同时又能够控制国内矿山大规模复产,因此75美元/吨可视作进口铁矿石的金额的下限。考虑到现行定价体系短期化和金融化,突发事件可能将价格短期炒高,近期淡水河谷矿难事件就是一个典型例子。因此,我们判断短期内进口铁矿石的金额区间为 75 美元/吨~100 美元/吨。由于未来1-2 年我国国内钢材需求仍然保持稳定,同时国内矿山要持续经营也必须有利润,所以我们认为进口矿价格中枢定在 80 美元/吨的价格比较合理:一是在这个价格上,国内先进低成本矿山有小幅利润、能够保持持续生产,但高成本矿山依然亏损、难以复产,现有国内矿企供应局面不会发生大的变化;二是这个价格对四大矿企来说,既能够获取超额利润,同时也不损害他们既有的市场份额。因此,我们判断未来 1-2 年内进口铁矿石的金额中枢可能为 80 美元/吨左右。

长期铁矿石的金额走势一方面取决于全球铁矿石需求变化情况特别是中国需求下滑幅度,另一方面将取决于全球铁矿石勘探开采技术的进步、矿石开采成本进一步下降带来的低成本矿石供应增加的情况。因此,暂时我们还无法做出判断。不过,澳大利亚工业、创新与科学部于 2019 年 4 月发布的资源与能源季度报告中预计全球 2024 年铁矿石为 58 美元/吨(澳洲离岸价格),折合到国内到岸价格大概为 64 美元/吨左右,可供参考。