今天分享的是储能系列深度研究报告:《 2023中国水泥行业碳中和路径研究报告 》。(报告出品方:中国建筑材料科学研究总院 )

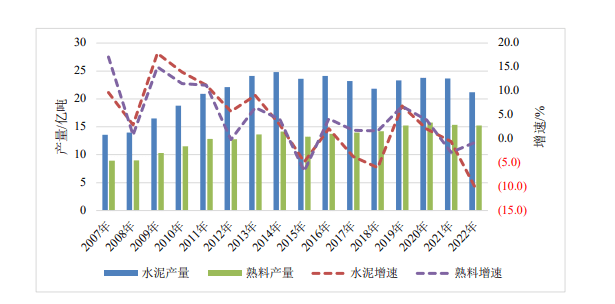

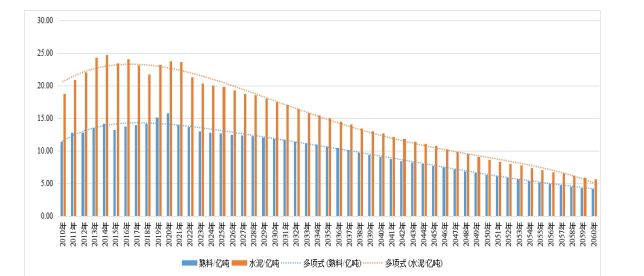

自 1985 年以来,我国水泥产量已连续 38 年稳居世界第一,目前产量约占 世界水泥总产量的 55%左右。2014 年我国水泥产量达到阶段性高点 24.8 亿吨, 2015 年-2022 年,全国水泥产量基本在 22-24 亿吨波动。但是,由于近年水泥产 品结构变化,高标号水泥使用比例增长,在水泥消费量进入平台期的同时,水 泥熟料消费量仍有小幅增加。

受疫情和市场因素影响,2022 年全国水泥产量 21.18 亿吨,降至近十年以 来的最低值,创下自 1969 年以来最大降幅,同比降幅首次达到两位数水平。但 是人均水泥消费量约 1500 千克,依然远高于发达国家人均 220-500 千克的水泥 消费峰值。

水泥应用领域几乎涉及 20 个国民经济行业门类,房地产(40-45%)和基础 设施建设(35-40%)是水泥消费的最重要领域。其中,房地产投资与水泥消费 呈正相关关系,其对水泥消费的影响更直接,甚至成为部分地区影响水泥消 费需求的主导因素。

中国是水泥生产与消费大国,水泥熟料的进出口量小幅波动,存在不确定 性,目前总量较小,对碳排放影响有限。

2017 年以前,我国一直是水泥出口远高于进口的国家,进口量从始至终保持在 300 万吨以下。自 2018 年以来,水泥行业实施“错峰生产”、“停窑限产”等政策 措施,造成了水泥区域性、阶段性短缺和价格高位运行,为水泥产能过剩的东 南亚国家向中国出口水泥创造了契机。

2018 年,对于中国水泥贸易是个特殊的年份,作为全球最大的水泥需求市 场,中国从水泥出口远高于进口的国家,转变为一个水泥进口国。2018 年进口 总量为 1363 万吨,高于出口总量 459 万吨。2020 年水泥熟料进口规模达到历史 最高峰,约占全国水泥熟料消费量的 2.1%。越南是我国水泥熟料进口数量最多 的国家,2021 年占比最高达 80.65%。

进入 2022 年,我国水泥熟料价格持续下行,叠加海运费的大幅提高,以及 主要进口来源国越南等地,以美元结算导致双向挤压,进口熟料已经无利润空 间。根据海关总署统计,2022 年我国进口水泥熟料总量为 838.48 万吨,同比下 降 69.75%。

截止到 2022 年底,全国新型干法水泥生产线 条(注:剔除 已关停和拆除生产线 亿吨,实际熟料年产能超过 20 亿吨。从数据分析来看,新型干法熟料设计产能 较 2021 年略有下降,但总量依旧处于高位。

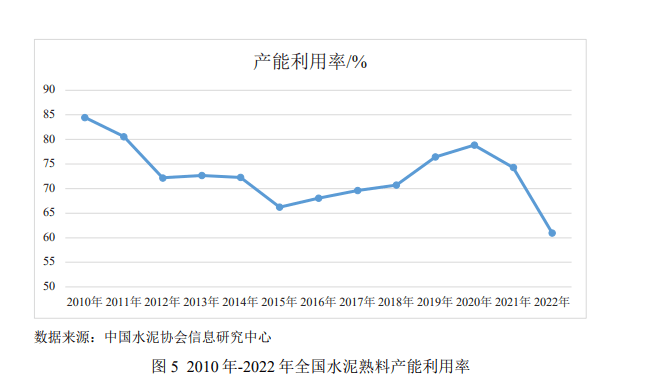

水泥熟料产能利用率的区域差异较大,2022 年熟料产能利用率 61%,创近 年来新低,其中华东、中南、西南地区产能利用率在 80%左右,而西北、华北、 东北不足 50%,产能过剩局面依然没有改变。

水泥生产技术自 1824 年诞生以来,历经多次变革。从最初的间歇作业的土 立窑到 1885 年的回转窑;从 1930 年德国的立波尔窑到 1950 年联邦德国洪堡公 司的悬浮预热器窑;到 1971 年日本在悬浮预热技术的基础上研究成功窑外分解 新型干法窑。随着新型干法水泥技术的出现,彻底改变了生产技术格局和发展 进程。目前,中国水泥行业生产线%采用新型干法水泥生产技术和装备, 在规模、技术装备水平上已达国际领先水平,短期内再次实现跨越式发展的可 能性不大。

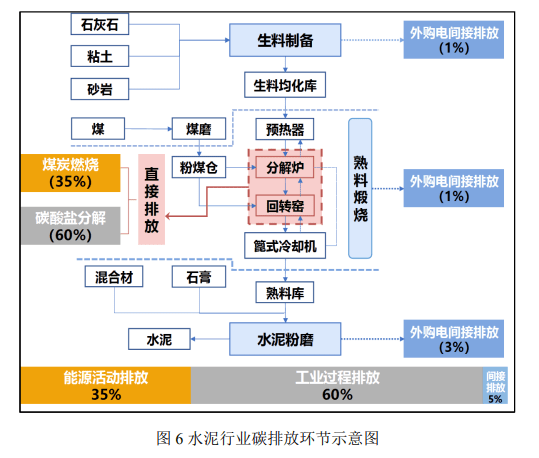

水泥生产的全部过程排放的温室气体主要涉及 CO2,分为直接排放和间接排放, 直接排放集中在窑系统,包括能源活动排放(煤炭燃烧)和工艺过程排放(碳 酸盐分解),间接排放主要是电力消耗,除此以外还有少量原材料以及产品运输引起 的 CO2排放。

工艺过程的二氧化碳排放强度取决于原料类型及水泥品种。生产中所用原 材料可分为石灰质原料、粘土质原料、辅助原料三类。考虑到可比性,本研究 以熟料产量为基准计算过程碳排放。

凡是以 CaCO3 为主要成分的原料称为石灰质原料,如石灰石、石灰质泥灰。岩、白垩。在熟料煅烧过程中,石灰质原料受热分解,生成 CaO 放出 CO2。石 灰质原料是水泥熟料中 CaO 的大多数来自,是水泥生产中使用最多的一种原料, 在生料配比中约占 80%,生产 1 吨熟料约需 1.3-1.5 吨石灰质原料。石灰石中伴 生的白云石是熟料中 MgO 的主要来源。

以石灰石为主要的组成原材料的硅酸盐水泥熟料中 CaO 含量约为 60-70%,碳酸盐分 解公式如下:

目前我国水泥生产用燃料以煤为主,少量柴油用于回转窑启动时的点火, 其 CO2 排放基本能忽略。如果以燃烧 1 吨原煤排放 1.93 吨 CO2,每吨熟料煤 耗以 150-164 公斤原煤估算,生产 1 吨熟料燃料燃烧排放 CO2 约为 0.290-0.317 吨。

水泥生产的全部过程电力消耗造成的 CO2 排放强度取决于企业自身电力消耗水平 和电网的 CO2排放因子。2021 年 12 月,生态环境部办公厅发布的《企业温室气 体排放核算方法与报告指南 发电设施(2021 年修订版)》首次对全国电网平均 排放因 子 进 行 了 更 新 , 由 0.6101tCO2/MWh (2015 年 度 值)调 整 为 0.5839tCO2/MWh,下降约 4.3%;在 2022 年 11 月的征求意见稿中给出来最新的 全国电网平均排放因子 0.5810tCO2/MWh。这代表着我国风光等可再生电力的飞 速发展以及火电机组单位供电标准煤耗持续下降。水泥熟料综合电耗按照 GB 16780 标准各阶段现有企业限值进行计算(2012 年以前为 68kWh/t,2013-2020 年为 64kWh/t,2020年以后为 61kWh/t),电力 CO2排放因子采用国家发布的全 国电网二氧化碳排放因子,生产 1 吨水泥熟料电力消耗排放 CO2 0.035-0.042 吨。

原材料及成品运输产生的 CO2 排放取决于运输的距离和采用的运输工具。 由于各企业情况不同,差距较大,同时相对前三项 CO2 排放量较小,占总排放 量不足 1%,在此不作具体测试与计算。

每吨水泥熟料 CO2排放总量为:ECO2 = E过程 + E燃烧 + E间接=(0.813-0.942)吨 CO2/吨熟料。其中,工艺过 程 CO2 排放、燃料燃烧 CO2 排放、电力消耗间接 CO2 排放占比情况如下图所示。

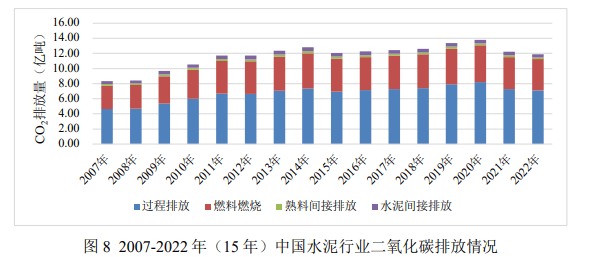

根据国家统计局及中国水泥协会的公开数据,2007 年-2022 年(15 年)水 泥和熟料产量及变动情况见下图

随着水泥熟料产量的增加,我国水泥行业二氧化碳排放量持续增长。2007- 2011 年排放量由 8.24 亿吨增加至 12.83 亿吨,年均增长 13.55%,增长较快; 2011-2014 年二氧化碳排放量增速放缓,期间水泥产量增加较快,熟料产量增加 缓慢,由此可见,熟料的产量直接影响水泥行业碳排放量;2015-2020 年二氧化 碳排放量呈缓慢上升趋势,到 2020 年达到 13.79 亿吨,“十三五”时期年均增长 2.71%。近两年全国水泥市场需求明显收缩,市场持续低迷叠加供给增加,以及 煤炭、石灰石等原燃料价格大大上涨推升成本,在量价齐跌、成本高涨的双向 挤压背景下,伴随行业效益下滑,二氧化碳排放下降趋势也很明显,根据项 目组测算 2022 年二氧化碳排放量较 2020 年下降 13.77%。

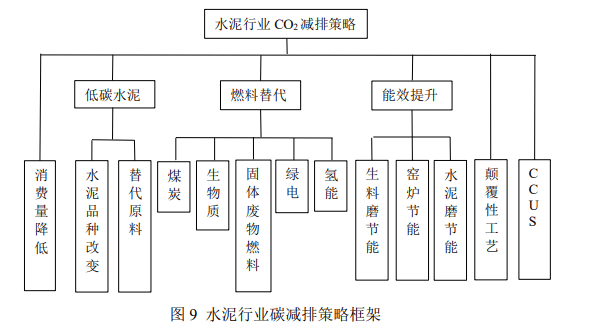

由行业碳排放全过程分析可知,熟料煅烧环节的碳排放占比 95%以上,大多数来源于碳酸盐原料在煅烧过程中分解产生的 CO2(过程排放)以及化石燃 料燃烧(燃烧排放)(见图 6)。结合行业碳排放总量测算可知,熟料消费 量变化是引起水泥行业碳排放总量变化的最大影响因素,除此之外,水泥行 业减少碳排放主要的技术路径包括:1)现有工艺设备的极致能效提升;2)基 于原料替代的低碳水泥技术;3)针对煅烧环节燃煤排放问题的燃料替代;以及 4)针对末端处置的碳捕集、利用与封存(CCUS)。根据水泥行业现状、技术 发展前途和市场准备等条件,这四类技术发挥主力作用的时期不一样,近期 减排技术寄望于现有工艺设备极致能效提升改造,中远期技术突破寄希望于原 /燃料替代和 CCUS 技术。

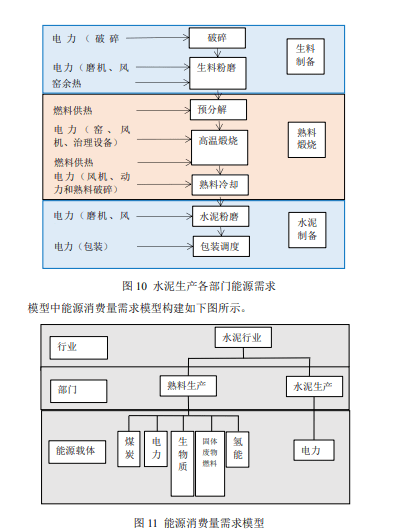

考虑到水泥行业是能源密集型高耗能工业行业,本研究采用基于情景分析 方法的模型,结合技术发展预测水泥行业碳中和路径。为了建立能源消费需求 模型,分析了水泥生产的全部过程涉及的近 80 个独立和连续过程,使用涉及的重型机 械和设备,以及热量和能源。分部门能源需求和模型如下图所示

水泥行业产量需求采用多因素拟合分析模型进行预测,并作为比较的基础, 将产量变化设为参考情景,预测能效提升技术情景、低碳水泥技术情景、燃料 替代情景下,水泥行业 2021-2060 年的碳排放量。

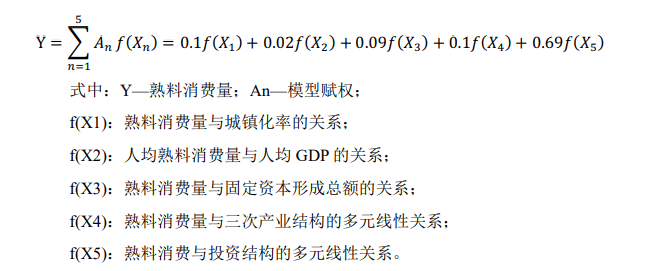

基于中国水泥行业碳排放的特点,预测水泥及熟料产量是对水泥行业的碳 中和路径做多元化的分析的基础和关键。本研究采用多因素拟合分析法预测水泥行业熟料需求量,根据预测的熟料系数得出相应水泥需求量。

经济发展模式和结构变化对水泥产品需求会产生特别大的影响,主要的影响因 素包括:城镇化率、人均 GDP、固定资产形成总额、三次产业体系、固定资产 投资结构等。分析水泥熟料消费与上述影响因素的相关关系,以发达国家和地 区水泥消费典型特征为借鉴,采用 AHP 法确定各因素在预测水泥熟料消费量时 的权重,建立多因素拟合分析模型,所建立的模型如下:

2020-2035 年是产业体系调整升级快速推进的时期。预计“十四五”时期,传 统产业尤其是传统工业加快技术改造和升级,先进制造业、高新技术产业的规 模和水平持续提升,创造新兴事物的能力明显地增强,第三产业比重继续呈稳步上升趋势, 到 2025 年三次产业体系调整为 7、38.2、54.8,到 2060 年调整为 4、15、81。

综合有关机构研究,2022 年中国人口会首次出现负增长,近期到 2025 年, 我国人口将保持基本平稳态势,人口数量稳定在 14.2 亿左右,预期至 2060 年, 中国人口总量将下降至 11.7 亿人。 2020 年,我国非流动人口城镇化率达到 64%,城镇化进程总体进入到后期阶段。当前至 2035 年,是我国城镇化由后期迈向成熟期关键阶段,城镇化仍是高 质量发展的主要推力与标志。预期到 2025 年,我国非流动人口城镇化率将达到 68% 左右,进入中级城市型社会;到 2050 年左右,达到 80%左右的成熟阶段。

水泥消费预测研究中以固定资本形成总额指标表征固定资产投资状况。虽 然受投资结构优化的影响,中国经济稳步的增长中的投资拉动因素趋于弱化,但固定 资本形成总额上行的趋势将保持不变,且有动力保持中等增速。预测 2030 年和 2050 年,我国固定资本形成总额(2000 年不变价)将分别达到 45.2 和 57.1 万亿 元。

制造业、房地产和基础设施是固定资产投资的三大领域,其中房地产和基 础设施投资与水泥消费量关联密切。在人口增长、经济发展、城市化进程、乡 村振兴等政策因素推动下,“十四五”期间我国对新建房屋的刚性需求仍可支撑 年均 26 亿平方米以上的建设规模,到 2025 年房地产投资占固定资产投资的比 重为 19.1%。“十四五”之后,随国家住房保障体系的逐步完善和基本住房需 求的饱和,预计 2060 年房地产投资的比重将下降至 12.7%。未来基建领域投资 仍将是稳定经济稳步的增长的重要举措之一,预计2025-2060年,我国基础设施投资占 固定资产投资总额的比重将在 38%-54%波动。

预测结果为,中国水泥熟料消费量在 2020 年已达到峰值,峰值为 15.77 亿吨,到 2030、2050 和 2060 年,水泥熟料需求量分别为 11.93、6.38 和 4.19 亿 吨。水泥需求量由 2020 年的 24 亿吨,下降到 2060 年的 5.7 亿吨左右。

我国水泥行业燃料以煤炭为主,生产的全部过程约有 35%的碳排放来自燃料燃烧。 燃料替代既能够大大减少煤炭资源的消耗,为碳减排作出贡献,也可为固废、生物 质等资源的高效利用提供新途径。使用低碳燃料替代化石燃料是水泥碳减排的 重要技术路径,同时还可为水泥行业单一的燃料来源拓宽渠道,为公司能够带来更 多绿色转型的选择。现阶段我国替代燃料普遍为粗加工,呈现高水分、低热值、 成分不稳定的特点,没办法实现规模化、大掺量、高值化利用,全行业燃料平均 替代率不足 2%,仅个别头部企业生产线%以上,而在欧盟 等国替代率普遍已达到了 39%以上,荷兰甚至达到了 85%。水泥行业替代燃料 的应用仍有很长的路要走。

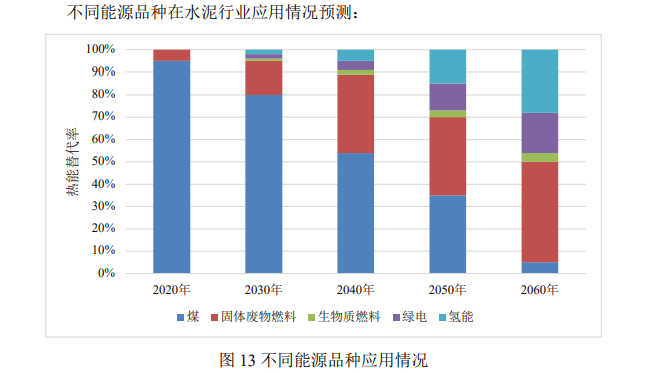

从目前在研发和应用的技术发展形态趋势来看,中短期行业主要是使用固体废 物燃料、生物质燃料等,中远期将有其他新型燃料如氢能、绿电等作为可选择 的替代燃料。

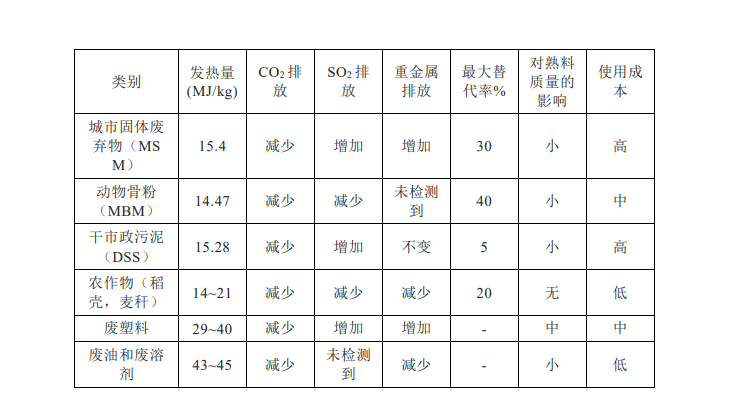

以固态废料作为替代燃料的技术方案基础较好。能作为水泥替代燃料的固 体废物种类繁多,分类复杂,主要包括轮胎衍生燃料(TDF)、废电解池 (SPL)、动物骨粉(MBM)、干市政污泥(DSS)、生物质、固体回收燃料 (SRF)、城市固体废弃物(MSM)、废弃物衍生物(RDF)、次煤和塑料废 弃物等(表 1)。其中以城市固态废料来源最广,加工为 RDF 后能使燃料品质 更稳定。

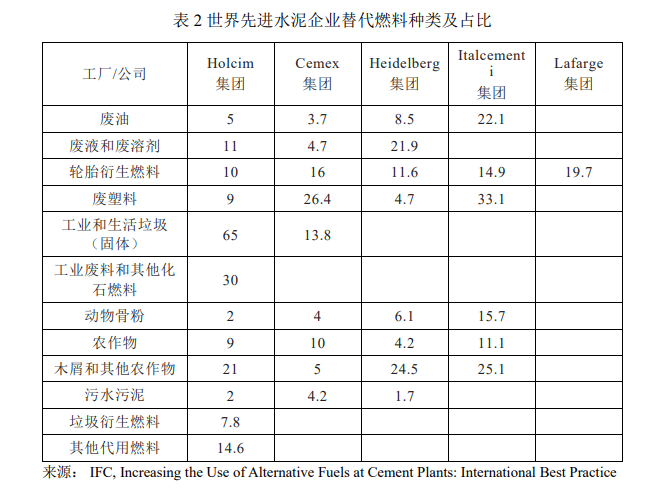

国际上,水泥大集团都实现了以固体废物燃料为主的较高燃料替代率(表 2)。以欧盟为例,水泥的燃料替代率平均已接近 40%,对我国发展水泥替代燃 料具有极强借鉴意义。

推广固体废物替代燃料在中国具有技术上的可行性和实际减排意义,但目前水泥生产的燃料替代率较低,相比国外 40%以上比率(最高值可达 85%)仍 有较大提升空间。

使用生物质燃料替代传统化石燃料不需要对水泥窑进行大规模改造,与碳 捕集技术能形成负碳技术组合,目前国内已有示范应用。例如某水泥厂利用农 作物秸秆,在分解炉实现部分燃煤替代,日处理秸秆废弃物 200 吨,充分证明 生物质掺烧替代部分燃煤具有技术可行性。但生物质燃料在北方地区具有季节 性,大量应用需要解决可获取性及收储和运输成本问题。此外,生物质燃料在 多个行业中均具有适用性,双碳背景下未来生物质燃料的获得将极具竞争性。

水泥企业也在探索光伏热能、氢能和电力在燃料替代方面的价值,但目前 仍处于研发和试点阶段。水泥窑利用氢能需要大幅改造现有水泥窑结构和充分 的绿氢供给,且氢气火焰的热力学性质及产生水蒸气使其不利于直接加热,在 水泥行业中的 利 用仍面 临 一 定 挑 战 。水泥窑的工作 温 度 较 高 (1300℃~1450℃),使用电力加热也需要全面改造现有窑炉结构。但不能排 除未来新型能源和技术在生产低碳水泥中的潜力。

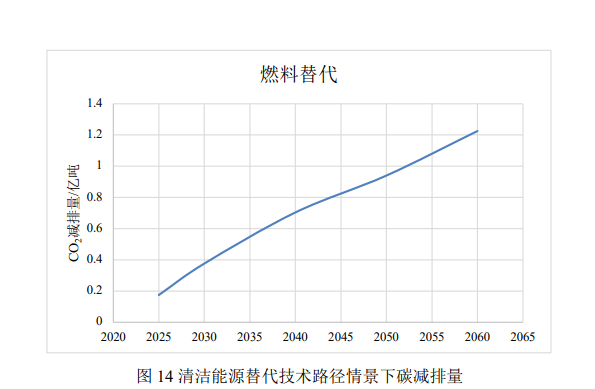

燃料替代是更优先、更具成本效益的减排手段,据本研究测算,到 2060 年 可推动行业约 9.2%的碳减排。

根据全球气候变化联盟预测,在全球范围内替代燃料(含氢能、生物质能 和电加热等)的平均替代率将从目前的 6%增加到 2030 年的 22%,到 2050 年将 会增加到 43%。借鉴以上数据,结合我国国情,对可为水泥生产供热的主要燃 料逐个分析,认为固体废物依然是最可行的煤炭替代燃料。

煤炭:目前为逾 95%的水泥生产供热,是现阶段石灰石煅烧使用的主要燃 料源。随着环境政策压力加剧以及新技术的研发推广,熟料生产的燃料结构将 不断改善,预计在 2060 年煤炭占水泥生产所使用燃料的份额在 0-5%。

生物质:目前为不足 1%的水泥生产供热,被认为是无排放的清洁资源,并 且搭配碳捕获技术可实现净负排放。但是中国生物质资源整体紧张,且多个行 业均出现需求显著增长的可能,考虑到生物质供给端的不确定性,预计在 2060年生物质将构成水泥生产所使用燃料的 6-10%。

固体废物:目前固体废物燃料替代率不足 2%,但仍被认为是较好的潜在碳 减排资源。一方面有机废弃物可作为燃料,另一方面无机固体废物可代替原料, 减少石灰石的使用,从而进一步减少生产过程中的碳排放。同时,为落实双碳 目标,固体废物利用相关利好政策不断推出,垃圾分类状况逐步改善,且供应 量相对充足,对燃料替代率的提升将起到积极的作用。预计在 2060 年固体废物 构成水泥生产所使用燃料的 30-60%。

新型燃料替代技术在未来 20 年会经历技术发展与初步商业化应用期。电力 和氢能在水泥行业中的应用目前尚在早期研发阶段,已有水泥集团尝试利用氢 能煅烧水泥、以及利用太阳能煅烧水泥。随着传统水泥窑设备寿命终结、基于 氢及电力的新型水泥窑技术的发展以及绿氢、绿电的经济性显现,在远期 (2050 年之后)氢能与电力制水泥将占据更多份额,合计约可替代 40-60%燃料。

根据预测,2060 年燃料替代技术路径情景下,单位熟料碳排放强度降低 292kg;水泥行业整体二氧化碳排放量减少 1.2 亿吨。

我国目前水泥生产的能效水平参差不齐,部分已经位列国际前列。水泥熟 料单位产品综合能耗在 90~136kgce/t(2.6~4.0GJ/t)之间,与欧美水平持平甚至 更优。根据工业和信息化部公布的能效领跑者名单,2017-2022 年共有 39 家水 泥企业熟料综合能耗在 100kgce/t(2.9GJ/t)及以下,达到世界先进水平。

同时,水泥行业仍存在超过 10%以上部分能耗较高的企业达不到国家标准 的限定值,急需技术改造。因此水泥行业将持续推广能效提升技术,提高行业 平均能耗水平。

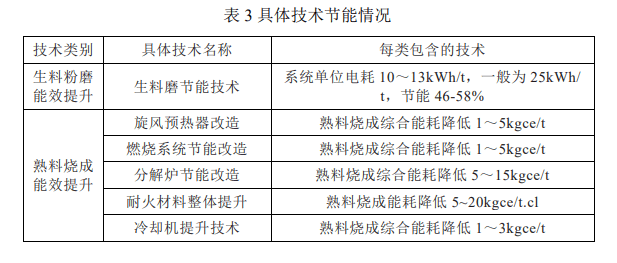

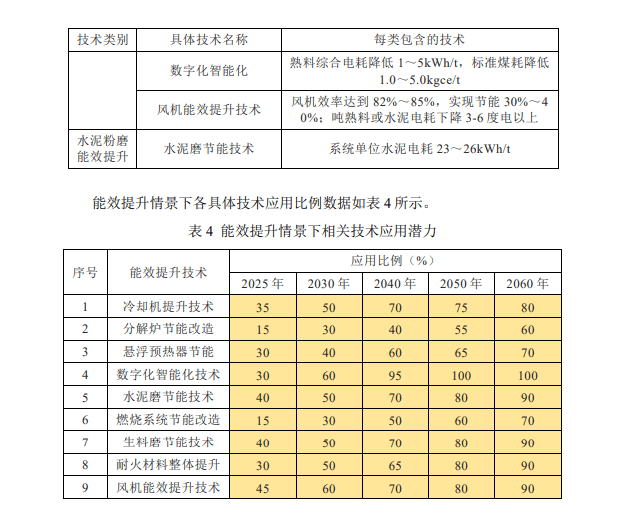

本研究中,水泥生产能效提升技术特指基于现行水泥生产工艺基础的改良 优化技术手段,最重要的包含生料粉磨能效提升、熟料烧成能效提升、水泥粉磨能 效提升技术三个类别。具体技术节能情况见下表:

不考虑其他低碳技术应用的节约能源的效果,按上表中各年度技术应用比例,各 项能效提升技术对水泥行业碳减排的贡献,2025、2030、2040、2050、2060 年 分别为 2073 万吨、2753 万吨、6224 万吨、8362 万吨、12098 万吨 CO2。预计 2060 年由于能效提升实现的熟料碳强度下降 289kg/t。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)